概要

2023年10月1日(日)から始まるインボイス制度はフリーランスエンジニアにとってどのように関わってくるのか。そしてどのようなメリットデメリットがあるのかを検証します。

結論から言うと所得が低い人にとっては増税になり仕組みが複雑になるので税理士へ依頼して確定申告が最も安心です。また、やよいの青色申告やfreee、MoneyForwardといった会計ソフトも機能は準備されているので乗り換えるいい機会です。

目次

インボイス制度とは

インボイス制度とは、消費税を詳細に管理し、今まで免税されていた売上1,000万円以下の個人事業主や小規模企業(以下、免税業者)から消費税を取得することが目的の一つでフリーランスに多大な影響を与える制度です。免税事業者を段階的に減少させ、将来的に無くすことで国の収益を上げる増税です。

概要は、企業間の取引において、販売元が販売商品を購入元が購入したと認めるために、販売元から購入元への書類のことです。この取引で発生する書類(請求書など)の発行または保存で、消費税の仕入額控除を受けることが可能です。

フリーランスエンジニアは個人事業主に該当されます。

インボイスの流れ

- 販売元は販売済み商品に関する詳細を記載したインボイスを購入元に発行

- 購入元は購入商品の受取を確認

- インボイスを受け取ることで、販売者と購入者の取引が完了とみなされます

インボイス制度は、取引確認や請求管理、納品書類管理などの取引業務を効率化するために採用されています。

インボイス制度は2023年10月1日からスタートです。それまでに、売り手側は「免税事業者」のままではなく適格請求書発行ができる「課税事業者」になっておく必要があります。

インボイス制度の導入目的

増税

最も大きな導入目的は増税です。国側のインボイス制度導入する目的は売上1000万円以下の低所得フリーランス・個人事業主への増税です。増税をすることでプールできる資金を増やします。

売上が1000万円未満の事業主は消費税を免税されていましたが、今後は課税されます。今まで免税されていた消費税が課税されるというのはフリーランスエンジニアにとっては大きな痛手です。

消費税額の把握

適格請求書に追加記載項目が設けられていて、納税額を税率ごとに計算できるようになりより明確に把握できます。

課税業者と免税業者の違い

免税事業者とは、消費税の納税義務が(確定申告と納税)が免除されている事業者のことをいいます。 反対に、免税事業者に対して納税義務がある事業者のことを課税事業者といいます。

インボイス制度が始まるまでは売上1,000万円以下の方が免税業者、それ以上が課税業者という定義でした。

インボイス制度 導入前と導入後の違い

インボイス制度導入前の状況

今までは発注業者が免税事業者に支払った費用(消費税含む)については税務申告を行う時に支払った消費税分を差引いて税務署に申告する方針でした。

インボイス制度導入後(免税事業者)

インボイス導入後は免税事業者に支払った費用(消費税含む)については税務申告を行う時にインボイス(適格請求書)を発行されない免税事業者では消費税を支払ったという経歴が残らないのでそのまま、売上分の消費税がかかります。

そのため、免税業者でいると今後は発注者から業者選定の際に選んでもらえる可能性が低くなります。

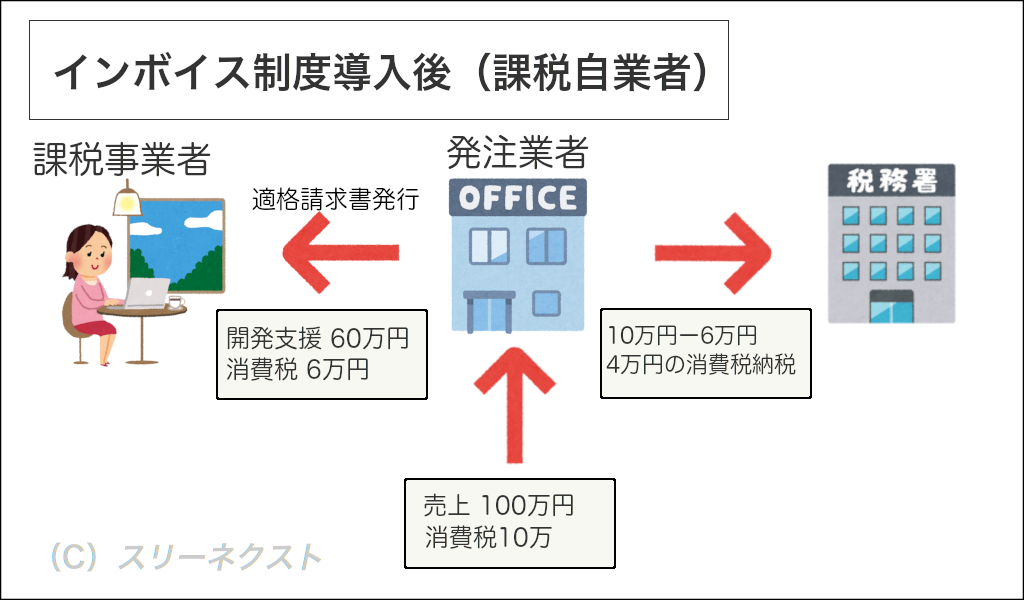

インボイス制度導入後(課税事業者)

発注業者は課税業者に費用(消費税含む)を支払った場合、課税業者からインボイス(適格請求書)を受け取ることができるので、その分消費税を差引いて税務申告できるようになります。

ただ、インボイスを発行できるようになるには課税業者になる必要があります。課税業者になると消費税が課税されます。

3つのインボイス登録方法

最寄りの税務署で登録

「近くの税務署に行って簡単に登録ができる」と言う人がいますが、税務署勤務の方で税務の専門家は少ないです。

税務やインボイスの専門家に当たればすぐに手続きや方法を教えてもらえますが基本的にはお役所でよくあるたらい回しに合う可能性が高いです。

e-taxで登録

デジタルへの動きも積極的になってきてます。青色申告の特別控除の65万円の条件もe-taxが必要です。また、制度が複雑になってきていますがフリーランスや個人事業主は支出をできるだけ減らすためと税理士への依頼はできるだけ避けたいです。そうなると今後の確定申告は会計ソフトが必須になります。推奨の会計ソフトはこちら

やよい青色申告オンライン やよい会計のソフトは昔からある会計ソフトで若者から年配の方まで使われているのでわからない時に誰でも聞けるところがいいところです。

会計ソフトfreee)

フリーランス向けでわかりやすい使い方と人気のある会計ソフトです。IT系の方は多いイメージです

税理士へ依頼

一番親切に教えてくれるのが税理士さんです。その分費用は発生します。税務処理の手間と本業の利益を考えると税理士を選択する方が良いと判断するフリーランスエンジニアの方は多いです。税理士.comで自分に合った税理士を探すのも選択肢の一つです

税理士.com信頼できる!!税理士探しなら税理士ドットコム(無料)ご要望に合った最適な税理士をご紹介!

フリーランスエンジニアのインボイス制度導入メリット

取引の継続が見込める

適格請求書を取引先に渡すことで相手先の消費税控除ができるため、引き続き契約継続になる可能性が高くなります。

逆に免税業者のままだった場合は、消費税をもらっておきながら適格請求書を発行できないです。そうなると取引先の消費税控除ができないため、消費税を取引先が支払う結果になります。取引先としては税金が安くなる課税業者を選択するようになるので、免税事業者は縮小せざるを得なくなります。

請求業務の電子化が進む

今まで紙で請求書を発行・管理していた人にとっては消費税の突合作業が入ったらより煩雑になるので電子化に進まざるを得なくなります。そういった意味では電子化して自動で突合させることになるので電子化はますます進みます。

制度導入後の取引に有利

2023年10月1日以降、原則は適格請求書等保存方式(インボイス制度)未対応の免税事業者との取引で支払った消費税は、仕入税額控除の対象になりません。免税事業者等からの仕入れは3年間80%控除、次の3年間50%控除可能という経過措置が設けられていますが、控除できる額は少なくなります。

そのため、適格請求書(インボイス)対応の課税事業者と未対応の免税事業者では、対応している課税事業者のほうが必然的に取引先に選ばれやすくなります。市場競争上、課税事業者が有利です。

インボイス制度のデメリット

課税業者の消費税増税

今まで課税業者は取引先に消費税を上乗せして支払った料金をそのまま控除して申告ができたのですが今後は適格請求書をもらった分の金額のみ消費税を減額できるので、免税業者と取引すると、免税業者に消費税を支払ってさらに国にも消費税を納税する多重消費税支払いになります。

免税事業者等からの仕入れは3年間80%控除、次の3年間50%控除可能という経過措置が設けられていますが、控除できる額は少なくなります。

免税業者の取引先が減る可能性が上がる

上記の通り、課税業者に消費税の負担をかける状況では課税業者が必然的に免税業者を選択しなくなるのは必至です。公正取引委員会では一応、消費税の負担が多いことにより取引先を排除することは認めていませんと下請法でも守られていますが、正当な理由はいくらでも作ることができるので完全に守ることができません。

確定申告の手続きがより複雑になる

請求書の様式を変更や請求書番号の管理手続きが煩雑になります。

インボイス制度導入の対策

不用意な登録はストップ

税金の流れをわかりやすくという名目ですが主な目的は増税です。この制度は個人事業主であるフリーランスエンジニアや中小零細企業を中心に負の影響を受ける制度なので慎重な検討がおすすめです。

できるだけ情報を集める

インボイス制度の情報は国税庁や税理士のホームページと情報は多くあります。できるだけ多くの情報を集めてすぐに登録できる状態を保ち、いつでも対応できるよう準備が必要です

まとめ

インボイス制度は事業者にとってメリットよりもデメリットが大幅に上回る制度です。自分で十分に調べて会計ソフトを使っての確定申告か税理士等の専門家から情報を聞いて判断することがおすすめです。知らないうちに脱税しないよう細心の注意が必要です。